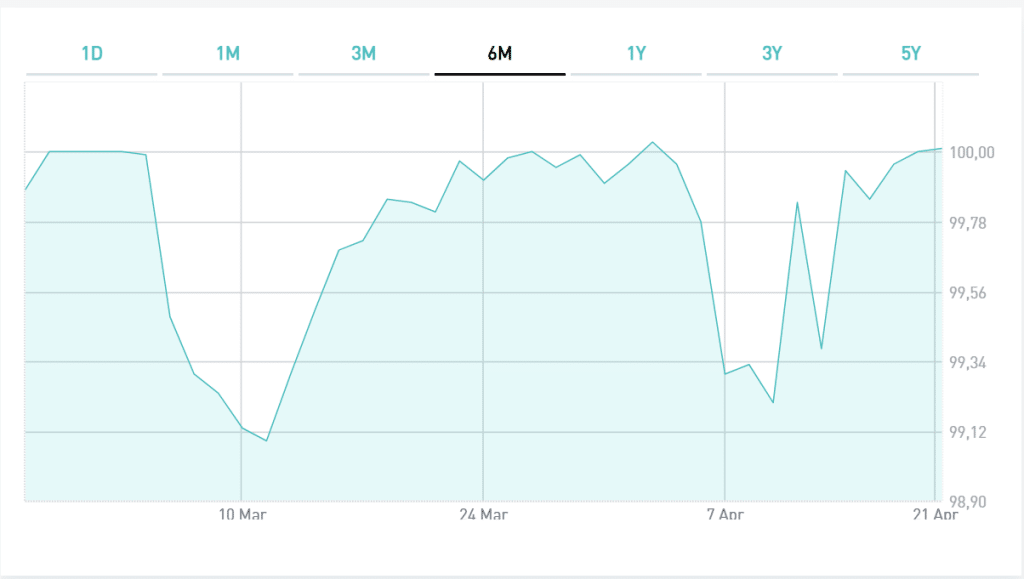

Un bond in yen in sette tranche per 1.000 miliardi, cioè circa 7,5 miliardi di dollari. E’ l’emissione in corso di Berkshire Hathaway, che sarà prezzata nei prossimi giorni. La holding di Warren Buffett sarà così la prima a rifinanziarsi sul mercato obbligazionario nipponico con l’insediamento di Kazuo Ueda, il nuovo governatore della Banca del Giappone. Succede ad Haruhiko Kuroda dopo dieci anni. All’inaugurazione del suo mandato, ha spiegato che difficilmente ci saranno novità di politica monetaria da qui a breve. Il rendimento a 10 anni è salito nuovamente a ridosso della soglia massima di tolleranza dello 0,50%, attestandosi allo 0,45%. Era sceso sotto lo 0,25% a marzo.

I bond in yen erano stati oggetto di vendite a pioggia nei mesi scorsi sulla prospettiva di un cambio di policy alla Banca del Giappone con la fine dell’era Kuroda. Ciò aveva fatto recuperare lo yen, il cui cambio contro il dollaro americano era sceso fin sotto 130. Mentre scriviamo, supera 133. E risulta difficile credere che possa rafforzarsi consistentemente nel breve e medio periodo. Questo dice anche l’emissione di Warren Buffett. Sarebbe una scommessa sulla tenuta del dollaro contro la valuta nipponica anche nei prossimi anni.

Bond in yen meno appetibili con policy invariata

In questo momento, lo spread tra i T-bond degli Stati Uniti e i bond in yen a 10 anni si aggira in area 300 punti base o 3%. Alle aziende americane conviene indebitarsi in yen fintantoché il futuro deprezzamento del loro tasso di cambio resti contenuto entro i livelli di spread spuntati sul mercato alle varie scadenze. E un rialzo dei tassi d’interesse a Tokyo si fa meno pressante ora che la Federal Reserve starebbe per cessare la stretta monetaria. Tra l’altro, l’inflazione in Giappone non è mai salita ai livelli occidentali di questi mesi.

E a gennaio è scesa al 3,3%, poco più della metà del dato di febbraio negli Stati Uniti.

Se Ueda non facesse uscire presto il Giappone dalla lunga era dei tassi negativi, per il mercato obbligazionario europeo e nordamericano sarebbe una buona notizia. I bond in yen resteranno poco o affatto remunerativi e neppure il fattore cambio diverrebbe allettante. Pertanto, i capitali nipponici tornerebbero ad affluire nel Vecchio Continente e al di là dell’Atlantico a favore dei bond in euro, dollari, sterline, ecc. Ciò non toglie che misure secondarie possano essere adottate nei mesi prossimi da Ueda, come la riduzione o la cessazione degli acquisti di bond in yen per combattere l’inflazione. Non improbabile che venga innalzata ulteriormente la soglia massima di tolleranza per i rendimenti decennali. Più lontana l’ipotesi di un rialzo dei tassi a zero o in territorio positivo.