Economia italiana al test dei dazi di Trump. Il governo di Giorgia Meloni ha dimezzato le stime di crescita per quest’anno ad appena lo 0,6% dopo lo 0,7% del 2024. Potrebbe anche andare peggio nel caso di una guerra commerciale che portasse al rallentamento globale. Il possibile impatto negativo sulle esportazioni riaccende i fari sulla domanda interna. Il credito a famiglie e imprese si rivela ancora più importante, se puntiamo a rilanciare consumi e investimenti. Ma i prestiti in banca languono. I dati parlano chiaro: in pandemia sono scesi.

Boom di depositi

A marzo, gli impieghi in favore del settore privato sono aumentati di 7,1 miliardi a 1.412 miliardi di euro.

Hanno registrato un incremento annuale dello 0,2%. S’interrompe così una lunga serie negativa, anche se resta troppo presto per capire se possiamo parlare di vera inversione di tendenza. In crescita anche i depositi della clientela di 8 miliardi a 1.803,2 miliardi, +1,2% annuale.

Facendo un raffronto con 5 anni prima esatti – il marzo del 2020 segnò l’inizio della pandemia in Europa con il lockdown italiano – otteniamo che i prestiti in banca sono diminuiti in valore assoluto di 10,3 miliardi (-0,7%). Viceversa, i depositi sono lievitati di 201,3 miliardi (+12,5%). Dobbiamo tenere conto dell’alta inflazione nel periodo, superiore al 18%. In termini reali, quindi, gli impieghi risultano scesi del 19% e i depositi del 5,8%. Il rapporto tra prestiti e depositi è crollato dall’88,9% al 78,3%.

Sofferenze in calo da inizio pandemia

Cos’è successo? In banca i prestiti sono scesi, perché gli istituti di credito hanno verosimilmente cercato di mettersi al riparo dai possibili rischi legati alle sofferenze. Scottati da quanto era successo nel decennio scorso, quando i crediti deteriorati schizzarono fino a un quinto del totale, con la pandemia hanno limitato le erogazioni ai clienti ritenuti finanziariamente più solidi. La strategia sembra avere pagato, se è vero che nel febbraio scorso le sofferenze nette ammontavano ad appena l’1,46% dei prestiti al settore privato, meno del 2,20% del 2020.

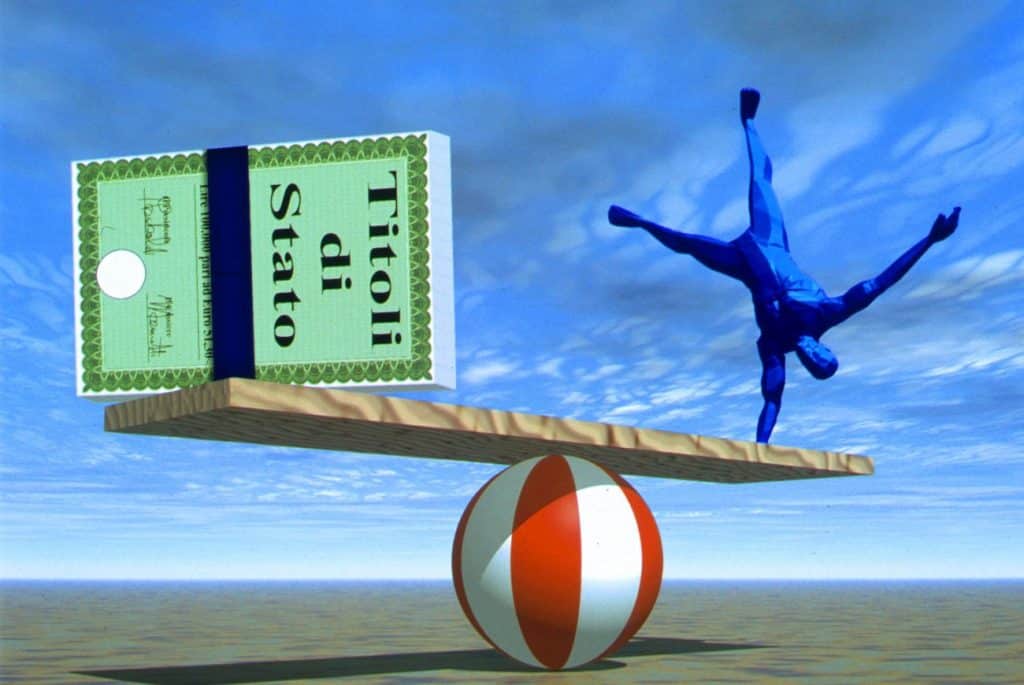

Con la risalita dei tassi ci saremmo aspettati più prestiti da parte della banca. Non è andata così. Probabile che molta liquidità sia andata a finire sui mercati finanziari per l’acquisto di obbligazioni ad alto rendimento. Gli stessi risparmiatori ne hanno approfittato. Hanno acquistato quasi 36 miliardi netti di obbligazioni bancarie (+15,4%) e incrementato le esposizioni verso i titoli di stato di ben 312 miliardi, dal 3% al 14,9% dei bond del Tesoro in circolazione.

Prestiti in banca restano bassi e sportelli in calo

Ed è così che la discesa dei tassi di interesse non riesce a sostenere l’economia italiana più di tanto. I prestiti in banca restano bassi, anche se il loro costo è sceso in un anno dal 4,80% al 4,22% in media per le nuove erogazioni. Più veloce il calo sui depositi dei clienti al 2,54% dal 3,67% di un anno primo. Le banche possono permettersi di snobbare i correntisti, non fosse altro perché della loro liquidità non sembrano avere bisogno più di tanto, avendo prestato sempre meno denaro nel corso degli anni.

E forse anche per questo le filiali nei territori si riducono. Il 42,8% dei Comuni italiani a marzo risultava sprovvisto di sportelli bancari. Cinque milioni di clienti non dispongono più di una banca vicino casa in cui prelevare denaro all’ATM. E, soprattutto, molte piccole e medie imprese si ritrovano senza l’amico direttore a cui rivolgersi per chiedere un prestito all’occorrenza. Il mercato del credito è cambiato, non necessariamente in meglio.