Oggi presentiamo due certificati a capitale totalmente protetto a firma Leonteq. Ciò significa che qualunque sia la performance del sottostante alla scadenza il certificato rimborserà sempre il valore nominale.

Dato che si tratta di certificati capital protection (o equity protection), permettono all’investitore di partecipare alla performance positiva del sottostante oppure, in caso di andamento negativo, di proteggere il capitale investito in funzione del livello di protezione che in questo caso è totale. Questo significa che se il sottostante produce una performance positiva calcolata rispetto allo strike iniziale, oltre all’importo nominale l’investitore riceve un ulteriore importo, partecipando al rialzo del sottostante in misura pari al fattore di partecipazione; viceversa in caso di andamento negativo il capitale è protetto al 100% del rispettivo valore nominale.

C’è quindi da dire che se il prodotto è acquistato all’emissione il capitale rimarrà sempre protetto, mentre se si acquista sul mercato secondario nel corso della vita del prodotto occorre pagare il prezzo di mercato del certificato stesso che può essere minore o maggiore del valore nominale, e quindi portare a perdite o rendimenti minimi garantiti.

Inoltre fra i punti di forza di questi certificati c’è il fatto che hanno un fattore di partecipazione della performance al rialzo del 200% o del 150% a seconda del certificato che andremo a presentare. Per semplicità della trattazione, ciò significa che fatto 100 il valore dell’investimento inizialmente, e dato un fattore di partecipazione pari al 200%, una performance positiva a scadenza del +20% del sottostante rispetto lo strike iniziale produrrà il raddoppio della perfomance del certificato portando a 140 il valore di rimborso dell’investimento fatto; se la performance positiva del sottostante a scadenza è del +30% produrrà un +60% sulla performance del certificato, portando a 160 il valore dell’investimento fatto e così via.

Dato che il valore è in dollari si è però esposti al rischio cambio, ossia la possibilità che variazioni dei tassi di cambio tra euro e dollaro portino ad una variazione di valore dell’investimento fatto e alla conseguente perdita di valore/apprezzamento del valore del certificato, quindi può essere uno svantaggio o un’opportunità

Riassumendo, a scadenza si prospettano 2 possibili scenari:

- se il valore finale del sottostante è pari o inferiore al 100% del relativo il valore iniziale il certificato protegge il capitale e rimborsa il valore nominale di 1000 dollari

- se il valore finale del sottostante è superiore al relativo livello iniziale il certificato paga un importo commisurato alla performance positiva del sottostante e funzione del fattore di partecipazione

Facciamo ora un analisi dinamica dei certificati proposti.

Certificato con ISIN CH1107639259

Il sottostante in questo caso è rappresentato da un fondo obbligazionario gestito attivamente dalla PIMCO società (Pacific Investment Management Company)

Il valore inziale del fondo è pari a 13,82 Euro, mentre il valore di chiusura al 13.05.2021 è di 13,83 euro, pari al 100,07% del relativo valore iniziale. In tal caso il fattore di partecipazione è pari al 200%

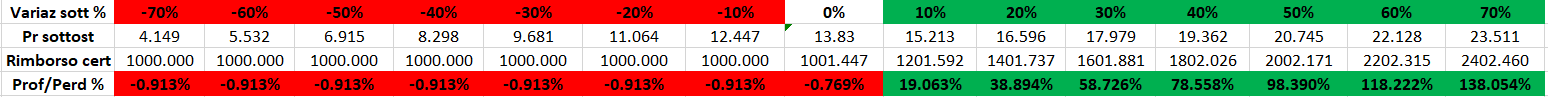

Dato che è il prezzo lettera del certificato è pari a circa 1009,21 USD questa sarebbe l’analisi di scenario.

In questo caso, qualunque sia la performance negativa del fondo, la perdita massima è irrisoria e solamente pari allo 0,91% dato il prezzo di acquisto del certificato. In caso di performance positiva del fondo pari al +20% la performance positiva del certificato si attesta al +38,89%, mentre in caso del +40% del fondo il certificato produce un +78,56% e così via.

Certificato con ISIN CH1107638533

In questo caso il sottostante è rappresentato dal MSCI Europe ESG Leaders 5% Decrement Index, un’indice azionario ponderato per capitalizzazione che fornisce esposizione a società con elevate performance ESG (Environmental, Social and Governance) rispetto ai loro pari di settore. L’indice è composto da società a grande e media capitalizzazione in 15 paesi dei mercati sviluppati (Austria, Belgio, Danimarca, Finlandia, Francia, Germania, Irlanda, Italia, Paesi Bassi, Norvegia, Portogallo, Spagna, Svezia, Svizzera e Regno Unito) e stacca un dividendo sintetico del 5%.

Il valore inziale dell’indice è pari a 1429,57 punti, mentre il valore di chiusura al 13.05.2021 è di 1430,34 punti, pari al 100,05% del relativo valore iniziale. In tal caso il fattore di partecipazione è pari al 150%

Dato che è il prezzo lettera del certificato è pari a circa 1001,19 USD questa sarebbe l’analisi di scenario.

Anche in tal caso, qualunque sia la performance negativa del fondo, la perdita massima è irrisoria e solamente pari allo 0,12% dato il prezzo di acquisto del certificato. In caso di performance positiva dell’indice pari al +20% la performance positiva del certificato si attesta al +29,94%, mentre in caso del +40% del fondo il certificato produce un +59,92% e così via.