I certificati bonus fanno parte della categoria dei certificati d’investimento a capitale protetto, e, data la loro semplicità, rappresentano una delle tipologie più longeve ed utilizzate.

In generale si propongono l’obiettivo di puntare ad ottenere un rendimento determinato dalla differenza fra valore di bonus (o prezzo di vendita in caso di smobilizzo prima della scadenza) e valore di emissione (o prezzo di acquisto in caso di acquisto post emissione) in caso di mancato tocco della barriera; qualora la barriera fosse toccata il certificato perde il diritto al bonus e replica linearmente la performance del sottostante.

Se si investe su rialzo/stabilità/moderato ribasso del sottostante si prenderanno in considerazione i bonus, mentre se si investe su ribasso/stabilità/moderato rialzo del sottostante si prenderanno in considerazione i reverse bonus. Il sottotipo più diffuso prevede inoltre barriere americane intraday (ossia rilevate continuamente sul prezzo), mentre altri sono strutturati con barriere europee (ossia rilevate sul prezzo alla data di valutazione finale).

A seguire analizziamo la strutturazione di un certificato bonus nella sua versione più semplice, ma data la composizione del prodotto tramite un pool d’opzioni non ci soffermeremo sulla spiegazione delle opzioni e sulle relative differenze all’interno di questa “macro categoria” (la trattazione è rimandata al lettore), ma illustreremo solo quali siano le “parti elementari” che li compongono.

Strutturazione e funzionamento di un Certificato Bonus e di un Bonus Cap

Per illustrare la strutturazione di tale prodotto prendiamo a riferimento il certificato nella sua forma più “primitiva” ossia il bonus ed il bonus cap.

1) Acquisto di una Call plain vanilla con strike più vicino possibile a 0 euro per replicare l’andamento del sottostante. In tal caso il costo della struttura sarà dato dal prezzo corrente del sottostante decurtato dal valore dei dividendi stimati (ovviamente il prezzo della Call si avvicinerà a tale livello ma non sarà perfettamente uguale)

2) Acquisto di una Put Down and Out con strike pari al valore di bonus e Knock Out pari al valore della barriera. In tal caso viene utilizzato il valore risparmiato dei dividendi stimati per finanziare l’acquisto di un’opzione esotica che permette il pagamento del bonus anche in caso di moderato ribasso del sottostante, nei limiti della barriera.

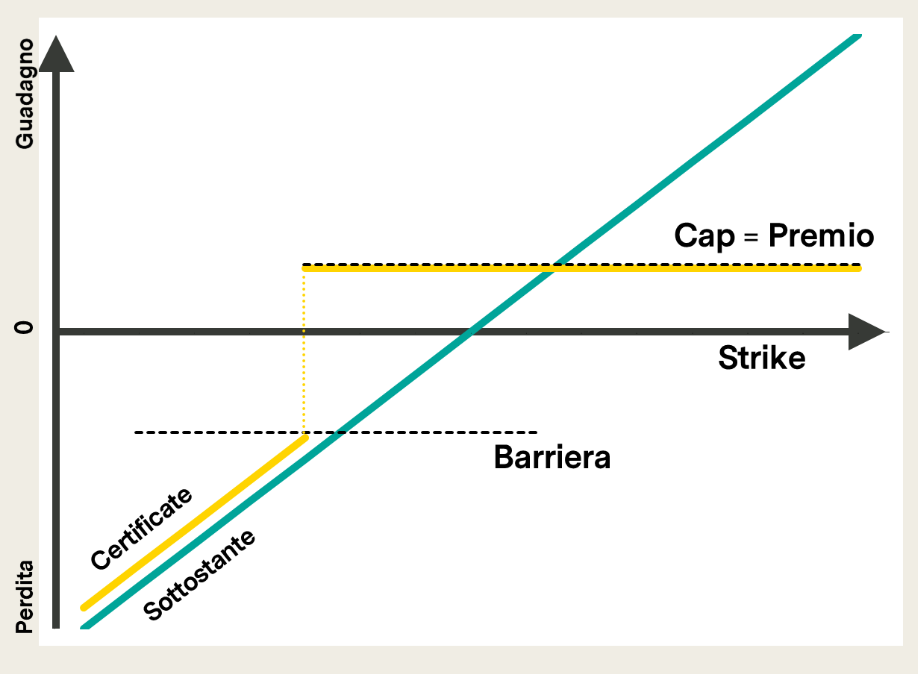

A seguire viene illustrato il profilo di payoff (pagamento a scadenza) di un certificato bonus

Fonte: UBS

Possiamo quindi vedere come, in caso di mancato tocco della barriera durante la vita del certificato (ipotizzando una barriera americana):

- alla data di valutazione finale, per valori del sottostante compresi fra il valore di barriera e lo strike, il certificato paghi il valore di bonus.

- alla data di valutazione finale, per valori superiori allo strike, il certificato replichi linearmente la performance del sottostante

In caso di tocco della barriera il certificato perde il diritto al bonus e diventa un replicante lineare della performance del sottostante.

Inoltre, in caso di barriera europea non si considera l’intera vita del certificato ma solo la data di valutazione finale per determinare il valore di rimborso

3) Vendita di una Call con strike pari al cap. Il prezzo dell’opzione esotica può essere maggiore del valore risparmiato dai dividendi che non verranno corrisposti, per questo lo strutturatore (ossia la banca d’investimento) può finanziarsi vendendo una call che pone un tetto massimo alla performance del certificato determinata dal rialzo del sottostante.

In tal caso il profilo di Payoff è il seguente:

Fonte: Vontobel

Si può vedere come in tal caso la vendita della Call con strike pari al Cap, che coincide anche con il valore di bonus, limiti la performance del certificato ad un tetto massimo. Se il certificato ha un valore nominale di 100 euro e bonus uguale al Cap, p. es. del 110%, e se il sottostante quota ad un valore superiore al 110% del rispettivo valore iniziale, il certificato non pagherà più di 110 euro; nel caso del bonus puro invece la performance al rialzo è teoricamente illimitata.

Altre volte è possibile avere un cap posizionato al di sopra del livello di bonus, dando la possibilità all’investitore di poter partecipare ulteriormente -ma limitatamente al cap- all’eventuale rialzo del titolo oltre la soglia di bonus.

Nei bonus inoltre la barriera più diffusa è quella americana, ma nulla vieta che alcuni strutturatori come Intesa Sanpaolo inseriscano delle barriere europee. Ovviamente i bonus con barriere americane sono più rischiosi poiché la barriera può esser toccata ogni momento (ed hanno quindi delta più elevato, ossia quel valore che misura la sensibilità del prezzo del certificato a variazioni di prezzo del sottostante), ma danno anche la possibilità di ottenere rendimenti più soddisfacenti.

Ora effettuiamo una distinzione fra certificati bonus a barriera continua e a barriera discreta, illustrando il funzionamento delle varie tipologie commerciali più diffuse sul mercato italiano -Bonus, Bonus Cap, Reverse Bonus Cap, Recovery Bonus Cap, Stock Bonus, Top bonus, Recovery Top Bonus- ed i fattori che possono influenzarne l’andamento.

Funzionamento dei certificati a barriera americana

Oltre ai principali Bonus e bonus Cap già descritti nella parte dedicata alla strutturazione, nei certificati a barriera americana rientrano anche i Reverse Bonus Cap, i Recovery Bonus e gli Stock Bonus.

Reverse Bonus Cap

Il funzionamento dei reverse bonus è esattamente simmetrico, quindi speculare al funzionamento dei bonus cap. In tal caso la barriere saranno poste al di sopra del valore iniziale, per esempio al 130%. Così, se ad esempio la barriera viene violata e al fixing finale il sottostante quota al 135% del rispettivo valore iniziale l’investitore riceve il 65% del valore nominale.

Recovery Bonus Cap

Chiamati recovery in quanto pensati per il recupero di minusvalenze, sono tipici delle emissioni di Societe Generale, hanno solitamente un importo di rimborso massimo di 100 euro e vengono emessi ad un valore inferiore -corrispondente anche al valore nominale, ad esempio 76,13 euro-, per puntare sull’apprezzamento di valore del certificato stesso in caso di stabilità/rialzo/moderato ribasso del sottostante. In tal caso il cap corrisponde al 131,35% del valore nominale (ossia 100/76,13=1,3135)

A scadenza si riceve l’importo massimo (bonus corrispondente al cap) di 100 euro se, durante il periodo di osservazione, il sottostante non è sceso sotto la barriera. In caso contrario il certificato replica linearmente la performance del sottostante moltiplicandola per il valore nominale, e non corrisponderà più dell’importo di rimborso massimo in caso di salita del sottostante oltre il cap .

Stock Bonus

Tipici delle emissioni di Unicredit, questi certificati hanno un multiplo pari a 1 (ogni certificato controlla cioè una unità di sottostante dato che il multiplo è dato dal valore nominale del certificato in rapporto allo strike del sottostante) e per questo hanno un valore immediatamente e direttamente confrontabile con quello dell’azione sottostante. In altre parole vengono emessi ad un valore battuto dall’azione sottostante e che corrisponde al valore nominale del certificato stesso. Ad esempio, se il valore di emissione è di 26 euro e il valore di bonus è pari a 29 euro, in percentuale sarà uguale al al 111,54%(ossia 29/26)

A scadenza:

- se durante il periodo di osservazione non ha mai toccato la barriera si riceve il bonus che corrisponde anche al cap

- in caso contrario si perde il diritto al bonus e l’investitore riceve il valore finale del sottostante moltiplicato per il multiplo, un valore che in ogni caso non può esser superiore all’importo di rimborso massimo (ossia il cap)

Funzionamento dei certificati a barriera europea

Oltre ad alcuni bonus cap emessi tipicamente da Banca Imi nei certificati a barriera europea rientrano i top bonus, i top bonus doppia barriera e i recovery top bonus.

Top bonus

Nei top bonus, tipici delle emissioni di BNP Paribas, il bonus coincide con il valore dell’importo massimo

A scadenza l’investitore:

- percepisce l’importo massimo del bonus pari al cap, ossia uguale ad una certa percentuale del valore nominale -p. es il 115% -, qualora alla data di valutazione finale il sottostante quoti ad un valore pari o superiore alla barriere

- in caso contrario perde il diritto al bonus ed il certificato replica linearmente la performance negativa del sottostante, non percependo più dell’importo massimo qualora il sottostante quoti, nell’esempio fatto, ad un valore maggiore del 115% del valore iniziale

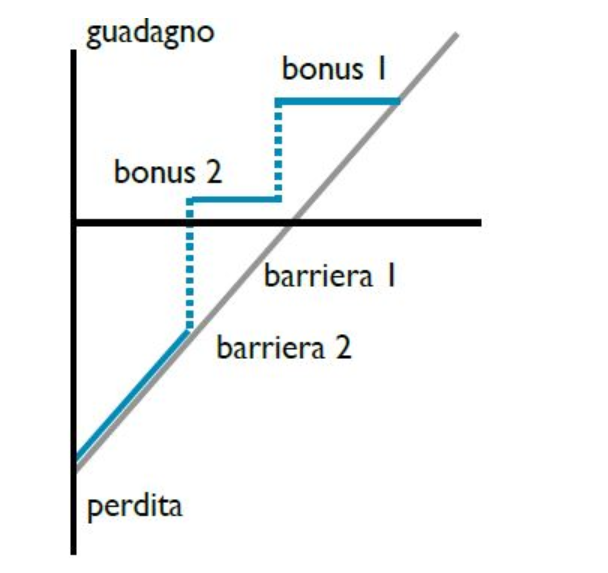

Top bonus doppia barriera

I Top Bonus tipici delle emissioni di Unicredit prevedono inoltre due tipi barriera -una inferiore per esempio al 60% ed una superiore al 70% del valore iniziale- a cui corrispondono altrettanti livelli di bonus pari al cap -per esempio rispettivamente al 103% ed al 109%-. In tal caso a scadenza:

- verrà corrisposto il bonus il bonus superiore del 109% se alla data di valutazione finale il sottostante non scende sotto la barriera al 70%;

- verrà corrisposto il bonus il bonus superiore del 103% se il sottostante è minore della barriera superiore ma pari o superiore alla barriera al posta al 60%;

- il certificato replica linearmente la performance del sottostante qualora quest’ultimo quoti ad un valore inferiore al 60% del livello iniziale, corrispondendo un importo inferiore a 60 euro se il valore nominale è di 100 euro.

Questo è il profilo di payoff

Fonte: Unicredit

Recovery Top Bonus

Sono tipici delle emissioni di Societe Generale e gemelli dei recovery bonus: l’unica differenza è che il possibile tocco della barriera viene rilevato solo alla data di valutazione (o fixing) finale.

Fattori che influenzano il prezzo di un certificato bonus

Oltre all’ovvio fattore prezzo del sottostante, i fattori che influenzano il prezzo del certificato possono essere sintetizzati nel modo seguente:

- Tempo: a parità di altre condizioni, minore è la vita residua del certificato maggiore è la probabilità che il certificato scada senza veder violata la barriera, implicando un effetto positivo sul prezzo man mano che la vita residua diminuisce (ipotizzando la costanza del prezzo del sottostante)

- Volatilità implicita: a parità di altre condizioni all’aumentare della volatilità aumenta la probabilità che venga toccata la barriera, e dato che diminuisce anche il prezzo del sottostante (in relazione soprattutto al mercato azionario), ciò ha un impatto negativo sul prezzo del certificato

- Dividendi ordinari: dato che non vengono corrisposti ai detentori dei certificati le informazioni sui dividendi vengono incorporate nei certificati già all’emissione e non ne influenzano il prezzo. Tuttavia quando la data di scadenza è vicina o comunque si è in prossimità della distribuzione di dividendi, quando quest’ultimi vengono distribuiti riducono il valore del sottostante accorciando la distanza dalla barriera. Se poi la barriera è già stata toccata lo stacco dei dividendi incide anche sul prezzo del certificato.

- Dividendi straordinari: non essendo comunicati in anticipo non vengono scontati subito, ma al momento dello stacco il prezzo di riferimento del sottostante e il livello della barriera vengono rettificati sulla base di un coefficiente determinato da Borsa Italiana, in modo minimizzare l’impatto sul rendimento dei Certificate.